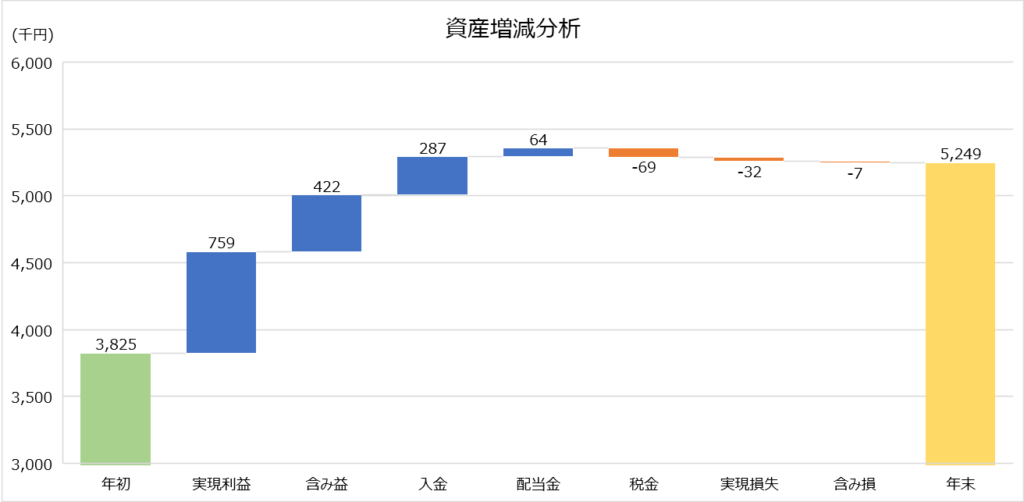

【資産増減】

+1,424,009円

年初:3,824,938円 → 年末:5,248,947円(入金含む:+37.23%、入金除く:+29.73%)

【実現利益】

投資信託:+310千円

国内株式:+279千円

暗号通貨:+170千円

合 計:+759千円(税引前)

[国内株式内訳]

[反省点・感想]

・ジンズ、サイバーエージェントは運が良かった。これまでグロース株は殆ど触ってこなかったが、優待+配当利回りが4%近くになっていたので、流石に割安と判断。高い利回りは岩盤のように固く下支えしてくれるものだという学びを得た。ただ売り時を早まったかもしれない。両銘柄共に現時点まで保有していればもっと大きな利益になっている。バリュー株であれば割安さが薄れたと思えば売れるが、グロース株はもともと割高のため、どの時点で売るべきか悩ましかった。適切な売り時の見極めは今後の課題。

・片倉コープアグリは、肥料業界が2022年は好調と読めていたので、想定通りの取引ができた。ただ、1600円台で売却した後2000円台まで高騰してしまい、利益を逃してしまった。前述の2銘柄も含めて売り時が課題。

・日産自動車、中国電力は割安すぎてどう考えても2023年以降復活する可能性が高かったにも関わらず、不安で大きく張れなかったのが反省点。現在も保有しているが、今となっては期待値はちょいプラスくらいな感じな気がしている。適切なタイミングで大きく張る。そのために不安を払拭できるくらい調べきる。それが大事だと感じた。

・宝ホールディングスとTOKAIホールディングスは、優待目的で保有して割安さが薄れてきたので売却。これはトレードというよりもただバイ&ホールドの過程で利益が出ただけ。運が良かった。

・IDOMはビッグモーター絡みで不正のニュースが出る可能性に賭けて空売りし、保有している間にニュースは出なかったが運よく利益が出た。決算発表前に売ったがそうしなければ、莫大な損失が出ていた。安易に決算発表を跨ぐと痛い目を見るという学びを得た。空売りは難しいし、自身の性格にあまり合わないと感じたので、今後は控える。

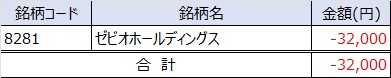

【実現損失】

国内株式:△32千円

合 計:△32千円

[反省点・感想]

・配当権利前に焦っていると自覚していたのに、買ってしまった。焦ると大体勝てない。権利前だとしても焦らない。配当一回貰うために、それ以上の損失叩き出してたら意味がない。

【年末時点のPF】

[反省点・感想・今後の方針]

・サンセイランディックは3Q決算発表時点で通期の業績予想をほぼ達成しているにも関わらず株価は横ばい。2023年通期決算発表で増配等によって一段上に高騰する可能性が高いと踏んで今期買い増し。高い棚卸高で推移しており、2024年12月期も好業績が想定できる。金利の動向だけが懸念材料。ただ影響は軽微だと見込んでおり、下がっても850円、上がれば1400円以上で高期待値だと思っている。一先ず2024年中までは超主力として大きく期待している。

・ナフコ、ゼビオ、日本テレビ、ヤマダホールディングス、SBIホールディングスはPBRが割安で、優待+配当利回りが高く、優待廃止や業績の大幅悪化など何か起きない限り長期間持てる銘柄で、低PBR改善のためのコーポレートアクション待ち。仮にアクションが無くても、それならそれで優待と配当を貰っていく。

・日産自動車は円安で今期の業績が良いはずなのに、目下円高進行中につき、ずるずると株価は下がっていく。ただ円高を差し引いても今の株価(PBR:0.37、PER:5.54)は割安すぎると感じている。12/12に自社株買い発表しても株価は軟調。市場から全く期待されていない感じをひしひしと感じる。ただ、日産も座して死を待つわけでもなく、そもそも普通に今期業績が良い。実態と評価が大幅に乖離していると感じた。こういうときほど、うま味があると判断。

・やまびこは円安で今期の業績が良いのに、直近の高値から下落して横ばい。年々成長している良い企業で長期的に保有できる銘柄。通期の決算が期待できそうなので、一先ずそこまで保有したいと考えているが、正直自身の勉強不足で今後の業績を予測できていないのと、今期の決算がいいことはすでに株価が織り込んできてそうなので、手放すべき気がしている。そのため、ほかに欲しい銘柄が出てくれば売却したい。

・ユニバーサルエンターテインメントは、フィリピンのカジノが絶好調だが、株価が軟調のため買わざるを得なかった。本当はもう100株欲しく下落を待っていたが、下がる前に上がっていってしまった。まあそれはしょうがないので、暫く状況を注視。長期保有して数倍を狙いたい。

・中国電力、四国電力は今期業績良いことまでは想定通りで材料出尽くし感があるが、まだ3Q決算までは上昇の余地があるかと思って握っている。中国電力は、カルテルの訴訟にワンチャン勝つ可能性と原発再稼働があり、上昇の材料はある気もするので、売り時が悩ましい。3Q決算発表後の反応を見て考える。

・投資信託は、日本株オンリーで挑戦するため、2024年度中に全て売却したいと考えている。が、直近では急に円高に行き過ぎていて揺り戻しがきそうなのと、春闘終えて賃上げの結果が出るまで日銀も利上げしづらいのではないかと思っていて、そこまでは円安に一旦戻る可能性もあるので一先ず継続保有の方針。いまリスク許容度を超えてほしい個別株もとくにはないため猶更待機。

【1年を振り返って】

高い配当、優待利回りを基盤としたバリュー株投資が運よく市場の高騰に嚙み合い、年初に目標としていた資産5,000,000円を達成できたとても素晴らしい一年だった。取引を振り返ってみると全般的に株価下落中の銘柄を対象とした逆張り投資で、素直な順張り投資は一つもなかった。これが性格にとても合っていて且つそれが利益に繋がっているため、自身の投資スタイルが固まってきている実感を得られた。資産バリュー株を前提として、上昇のための起爆剤を持っているにも拘わらず株価が軟調な会社への投資。言葉に表すとそういった投資手法か。ただスタイルを言葉で決めると縛られてしまい、期待値を逃す可能性もあるので、あくまでも自分が期待値が高いと思った銘柄に2024年度以降も投資していきたい。2024年の目標としては、資産7,000,000円(+33.36%)を達成したい。そのために日々真摯に投資に向き合っていく。

以上。